推文作者: 华中科技大学管理学院 周然

原文信息: Jakobsen, K., Jakobsen, K., Kleven, H., & Zucman, G. (2020). Wealth taxation and wealth accumulation: Theory and evidence from Denmark. The Quarterly Journal of Economics, 135(1), 329-388.

原文链接: https://doi.org/10.1093/qje/qjz032

一、引言

随着财富不平等的差距日益扩大,Piketty(2014)呼吁对全球富人征收财富税。关于财富税的经济效应,大量的文献从税收收入与劳动供给两方面进行了讨论,而对于财富税征收对资本供给的影响则鲜有涉及。基于此,本文试图回答对家庭财富征税会产生怎样的影响这一经济学问题。

回答这一问题,主要面临三大挑战:一是个体层面财富数据的缺乏;二是财富税的变异幅度小从而难以识别因果效应;三是税制设计主要依赖于税收的长期效应,而财富动态变化及积累缓慢的特点使得估算财富税的长期效应难度较大。

本文利用丹麦1989年财富税改革这一准自然实验,根据改革的内容:(1)已婚纳税人的免征额提高一倍;(2)边际税率由2.2%降至1%,作者构建了两个DD模型分析财富税改革对纳税人财富积累的影响,分别为Couples DD(中等富裕纳税人,财富在97.6%-99.3%的分布区间)和Ceiling DD(非常富裕纳税人,财富在前1%的分布区间)。研究发现,改革8年以后,中等富裕纳税人的财富积累增加19%,非常富裕纳税人的财富积累增加31%。财富积累主要受到机械效应(mechanical effects)和行为效应(behavioral effects)的影响。 进一步估算财富税产生的长期影响,作者构建了一个生命周期模型。该模型假定,对于富人而言,生命周期动机和遗赠动机(或剩余财富效用)是相当重要的。通过计算,财富积累主要受到以下四个因素的影响:(1)与跨期替代弹性(EIS)相关的消费替代效应;(2)与遗赠弹性相关的遗赠替代弹性;(3)财富效应;(4)机械效应。

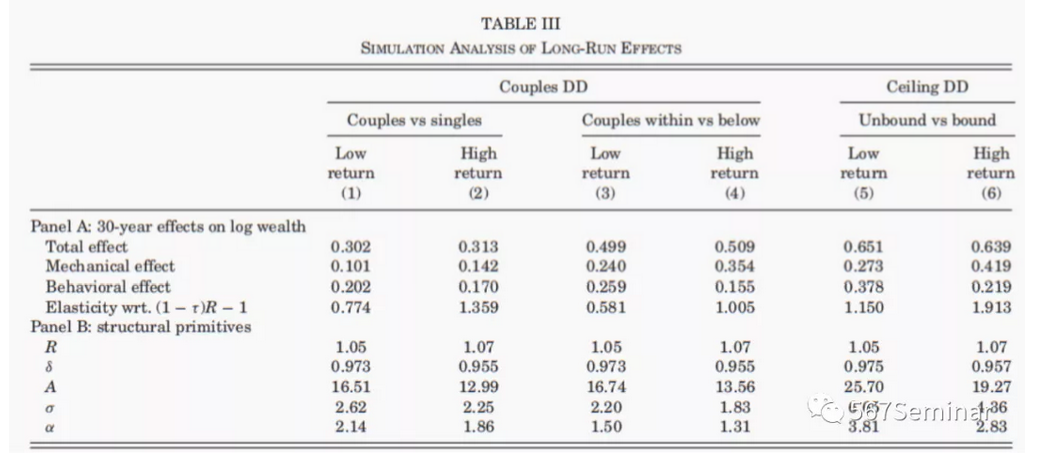

接下来,根据减税的中短期影响和现实财富分布情况,作者对理论模型进行了参数校准。结果表明,财富税改革30年后,中等富裕纳税人财富积累增加30%,税后回报的长期资本供给弹性为0.77;非常富裕纳税人财富积累增加65%,税后回报的长期资本供给弹性为1.15。

二、实证部分

丹麦财富税的计税依据为家庭净财富,不包括养老金,主要是现金、存款、债券、股票、房产、大型耐用品、商业资产,净负债。大部分数据由第三方机构提供,一定程度上限制纳税人的避税、逃税空间。1989年丹麦实行财富税改革,内容包括已婚纳税人的免征额提高一倍以及边际税率由2.2%降至1%,直到1997年丹麦停止征收财富税。

基于丹麦在1989年的财富税改革,作者构建了两个DD分析框架,分别为Couples DD和Ceiling DD。(1)Couples DD中的处理组为财富分布97.6%-99.3%区间的已婚纳税人,对照组为同样范围的单身纳税人或位于免征额范围以下(前5%)的已婚纳税人。(2)1989年丹麦个税(包括个人所得税,社会保障税,财富税)税负上限为0.78,受到税负上限约束的纳税人,边际税率的下降不会对他们产生影响。Ceiling DD中的处理组为不受个税税负上限约束的纳税人,对照组为个税受税负上限约束的纳税人。

本文构建的模型如下:

其中,Wit表示家庭i在t年的财富, Yearj=t·Treatit为虚拟变量,??i表示家庭固定效应, ??t表示

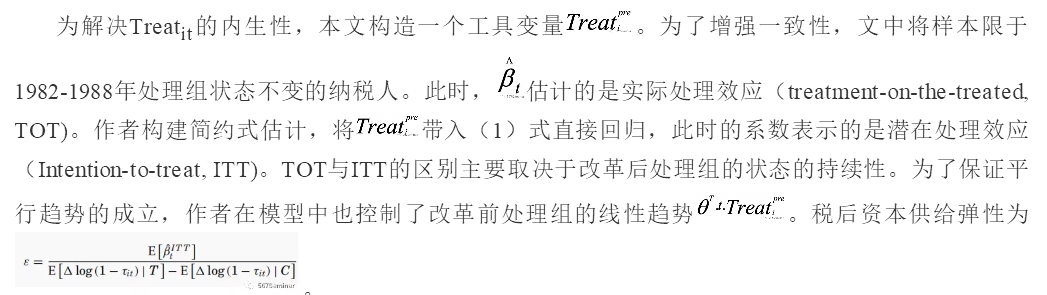

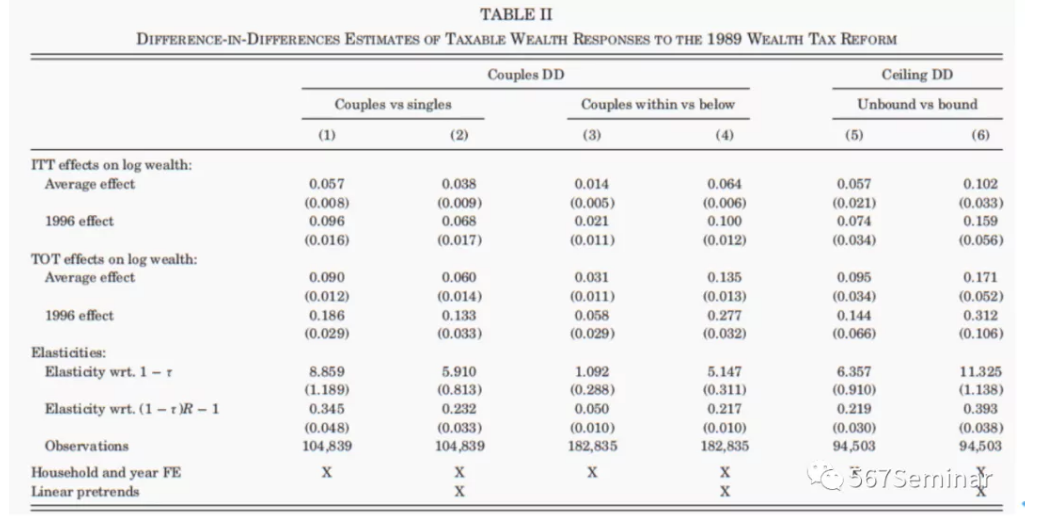

Couples DD实证分析结果如下:

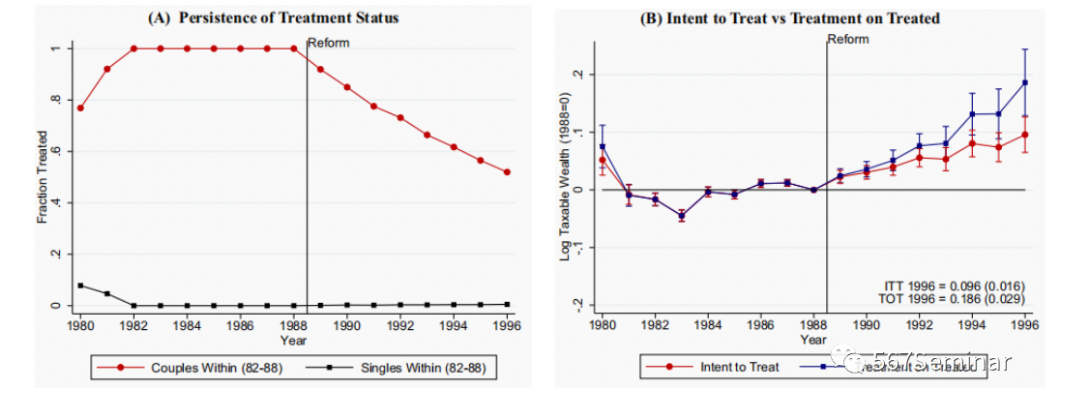

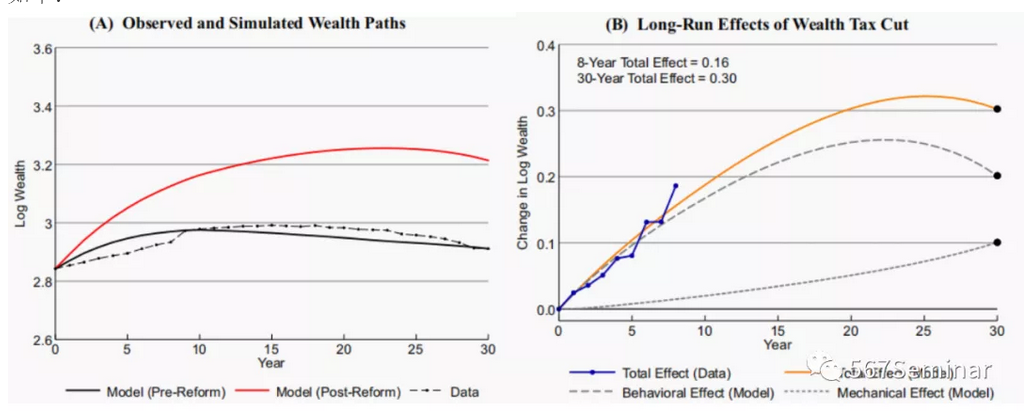

从图(A)和图(B)可以看出,改革前处理组和控制组的财富满足平行趋势的假定,改革后两者的差距逐年扩大,纳税人对减税有明显的行为反应。

考虑纳税人改革后状态的变化,图(A)展示了处理组状态的一致性,控制组的状态相对稳定,改革8年后,由于财富变化,分居,离婚或配偶死亡等因素,处理组状态的一致性下降50%。图(B)对比了TOT和ITT的差别,改革8年后,财富税改革的实际处理效应为18%。

改革主要受到机械效应(税改后纳税人不作任何行为变化所导致的财富积累增加)和行为效应的影响。通过计算反事实财富和确定总回报率为5%,作者认为机械效应可以解释财富积累增加的11%。

作者也进行了一系列的稳定性检验:一是调整改革前时间窗口;二是安慰剂检验,将政策发生的时间提前;三是构造第三个对照组(位于免征额以下的单身纳税人)。

Ceiling DD的分析与Couples DD类似,结论见下表。

三、理论部分

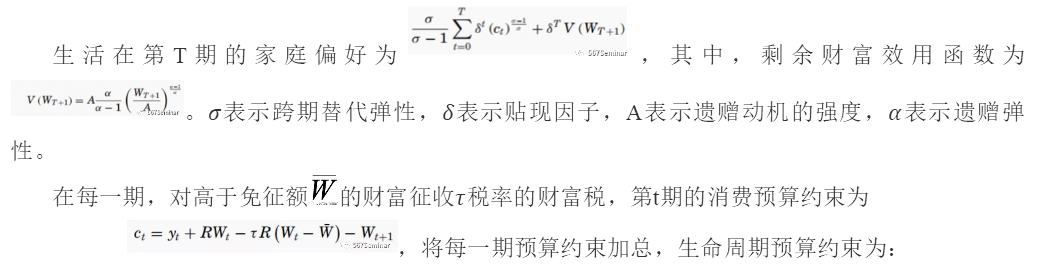

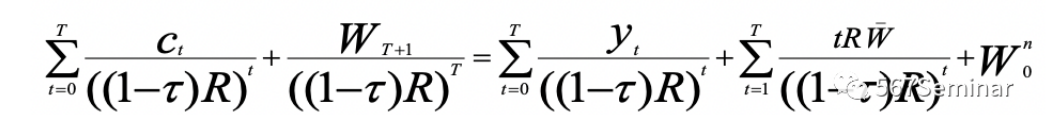

由于富人年龄相对较大,死前拥有大量的财富,作者假设生命周期模型中,储蓄动机和遗赠动机(或剩余财富效用)是相当重要的。

现考虑免征额不变的情况下,财富税税率变动对财富积累的影响。

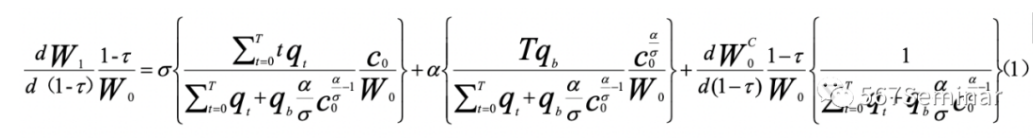

首先,在第0期税率??的变动对W1的影响为:

消费和财富不变,针对税率变动的补偿性财富。(1)式证明财富积累受替代效应正向促进和财富效应负向抑制的共同作用。

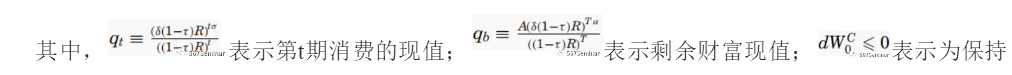

接着,考虑遗赠弹性和跨期替代弹性相等的特殊情况:

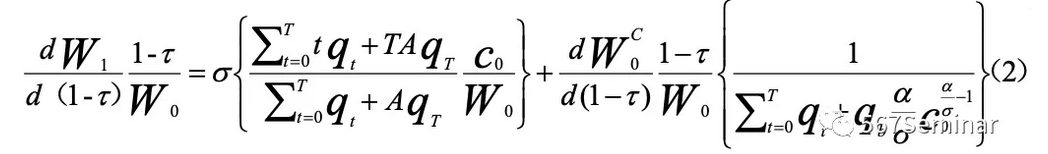

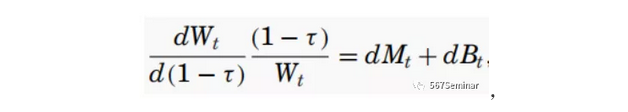

最后,作者考虑了第0期税率??的变动对Wt的影响:

其中,dMt表示机械效应,dBt表示行为效应,包括前面提到的替代效应和财富效应。

根据以上的推导,作者得出4个结论:(1)税后财富弹性与模型中的结构参数,时间相关;(2)简约式弹性大都基于跨期替代弹性??和遗赠弹性??进行估算;(3)通过参数校准,利用结构模型可以估算财富税改革的长期效应;(4)在T→?和A→0时,长期资本供给是完全富有弹性的,且与Chamley- Judd 最优资本税的框架一致。

四、长期效应

作者将长期效应设定为30年,W0为60岁观测财富,WT+1为90岁观测财富,A为90岁纳税人的财富遗赠强度,总回报率为1.05,贴现因子为0.97.通过最小标准二次损失函数

本文估计了财富税对中等富有纳税人和非常富有纳税人的长期效应,对中等富有纳税人的影响如下:

从图中可以得出三个重要的结论:一是财富税的减税效应使得财富积累保持25年的增长,然后趋于稳定;二是改革30年后,处理组的财富积累增了30%;三是机械效应解释财富积累的贡献持续上升。作者估算出中等富人的长期资本供给弹性约为0.77。

对非常富有纳税人的分析步骤类似,结论见下表:

五、结论

本文利用丹麦的数据研究财富税对财富积累的影响,通过构建两个DD事件分析框架,作者发现减税对非常富有纳税人财富积累的中短期影响更大;通过构造生命周期模型,计算财富税长期效应的结构参数,经过参数校准,最终得出财富税对财富积累的长期影响及相较于资本税的长期资本供给弹性。

作者强调本文存在三大潜在限制性因素:一是本文的财富税改革结果是基于已富裕纳税人估算的,不包含财富后起之秀;二是本文的估计结果没有考虑财富税改革引起的人才流动;三是本文的估计是一个局部均衡的结果。

推荐理由:

本篇文章回答了公共经济学领域一重大问题:对资本征税会对资本供给产生怎样的经济影响?作者利用丹麦1989年财富税改革这一准自然实验和构建生命周期模型研究财富税对财富积累的中短期和长期影响。 现阶段政策制定者和学界对财富税的设计存在较大的争议,在全球财富不平等加剧的情况下,本篇文章对最优财产税的设计具有重要启示意义。