推荐人:华中科技大学管理学院 曾子汉

原文信息:Garrett, Daniel G., Eric Ohrn , and Juan Carlos Suárez Serrato. "Effects of International Tax Provisions on Domestic Labor Markets." working paper(2021).

文章链接:https://www.iipf.org/papers/IIPF_MusgraveAward2021_Garrett.pdf

推文期数:156期

一、引言

伴随全球税收治理进程推进,国际税收规则面临重塑,由此产生的一系列影响也受到了学界和政府部门的广泛关注。直观来看,一国国际税收政策的调整毫无疑问会对国家的税收收入产生影响。以18年的特朗普减税就业法案(the Tax Cuts and Jobs Act ,TCJA)为例,TCJA导致美国的跨国征税原则从“属人原则”调整为“属地原则”,改革后的美国企业的海外利润只需在利润产生的国家缴税,而无需向美国政府缴税。大量研究表明,TCJA导致美国的税收大幅下降。然而,一定程度的减税和国际税收优惠是否也能带动企业资本回流,从而对本国的劳动力市场产生积极影响呢?这个问题在研究中尚未寻找到答案。

为了回应这一争论,本文利用了美国历史上的两次税收改革间接评估了当跨国企业的征税原则发生变化时,对当地劳动力市场所产生的影响,改革一是打勾规则(check-the-box regulations,CTB),二是海外报税优惠(repatriation “holiday”,RH)。过去,美国对跨国公司在全球范围内的收入进行征税,跨国公司的税率为美国法定税率和收入来源国税率之间的差异。对跨国企业的主动收入(active income)可延期至汇回本国时进行征税,而被动收入(passive income)的征税则不允许延期。1997年,CTB政策的出台允许跨国公司对其海外子公司自主分类,当海外子公司被定义为“非独立实体”时,所有海外子公司的收入被视为整个非独立实体的收入,子公司之间支付的被动收入不需要立即征税。而在2004年的美国减税和就业法案中规定,在免税期内85%的符合要求的汇回收入可以在应税收入中被抵扣。这意味着美国汇回的总税款非常低,仅为政策前成本的15%。

本文采用双重差分的识别策略,通过比较不同政策影响的县之间就业人数和总收入的变化,探究了政策对当地劳动力市场的影响。结果表明,打勾规则的出台使得美国的全球有效税率降低,并且本国的就业岗位减少了170万个,年劳动收入减少了660亿美元。相反,利润汇回优惠日虽然使得汇回利润的税率降低,但对国内劳动力市场没有产生影响。进一步分析发现,汇回美国的利润绝大多数以股息的方式分配给了股东。综上所述,这些结果意味着TCJA中包含的降低外国收入有效税率和降低遣返税率的规定不太可能改善国内劳动力市场的结果。

本文的边际贡献包括以下四点:(1)已有文献对CTB和RH这两项税收政策的经济影响研究较少,本文展示了CTB和RH这两项具体税收规定如何影响国内经济行为;(2)少量文献发现了RH政策的无效性,本文进一步分析了政策无效性的原因,发现了汇回利润绝大部分用于股东分红这一机制;(3)本文立足于全球税制视角,补充了国际跨国公司活动和国际税收政策的国内影响的文献;(4)本文为更好地设计平衡国内劳动力市场和政府收入目标的国际税收制度提供了启示。

二、数据来源

本文所使用的数据有以下四套:(1)来自Compustat的公司财务数据;(2)来自政府文件的利润汇回披露数据;(3)来自NETS的企业就业和机构位置数据;(4)县-行业层面的普查就业以及总收入数据。

首先,本文将Compustat公司1996年的公司名称和地址,将其与NETS企业的地理编码数据进行进行匹配。其次,构建匹配的样本,本文假定所有的跨国公司都受到打勾规则的待遇,本文根据倾向得分根据公司规模、总资产增长率和部门固定效应,将跨国该公司与潜在控制公司进行匹配。对于RH政策,使用倾向得分根据已有文献的财务指标将利润汇回的跨国公司与未汇回的相似跨国公司进行匹配。描述性统计见原文。

三、指标构建

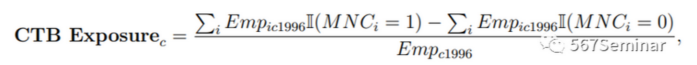

CTB相对政策曝光强度的测量:1996年一个县中跨国公司工作的工人份额减去该年在该县中匹配的美国国内公司工作的工人份额。

RH相对政策曝光强度的测量:1996年一个县中利润汇回跨国公司工作的工人份额减去该年该县中匹配的跨国公司工作的工人份额,形式同上。

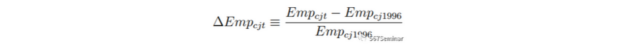

国内劳动力市场的测量:将每项指标转换为相对于每项政策实施前一年百分比的变化,对于CTB政策来说就是相对于1996年的劳动力数量变化,而对于RH政策来说,则是相对于2003年劳动力总数变化。

Δycjt表示是相对于1996年在县行业层面的衡量的劳动力市场结果的百分比变化。νjt是行业-年层面的固定效应,μst是州-年层面的固定效应,该核心解释变量的系数描述了受CTB影响程度增加1个百分点而导致结果变量的百分比变化。

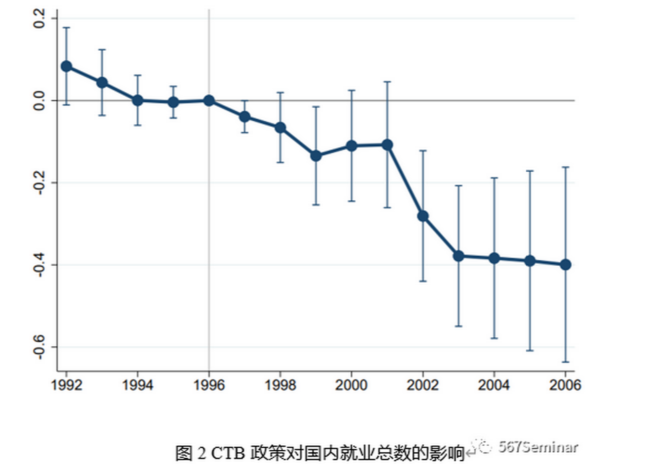

图2显示,在实施CTB之前,受CTB规则影响程度不同县的就业趋势相似。1997年实施CTB后,国内就业人数立即下降,但下降幅度相对较小。小规模就业下降持续到2001年,在2002年和2003年加速,然后在2004-2006年趋于稳定。

考虑到企业对政策的反应会存在一定滞后,为了更好地了解这些国内就业影响的大小,本文进行了以下回归(这里直接说怎么回归的吧,感觉公式太多了)。结果显示:在1997-2002年,CTB政策强度每增加1%,国内就业减少0.12%,2002年后减少0.41个百分点。本文可以看出CTB政策对国内就业的短期影响较小而长期影响较大。本文将被解释变量替换为劳动收入,也有类似的结果(见文中表4)。

五、RH政策的国内劳动力市场效应

本文进一步采取和CTB政策相似的识别策略,核心解释变量的系数表示RH政策强度每增加一个百分点,劳动力市场的百分比变化。

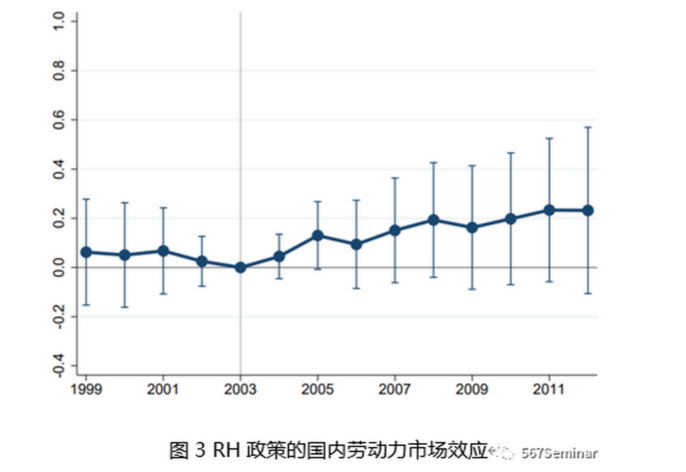

在政策实施之前,控制组和实验组之间不存在差异。在政策实施之后,虽然RH政策效应一直是积极且逐年扩大的,但一直不显著。若将逐年的效应加总为两个时段的效应。汇总结果表明:无论是在假期期间还是在任何回归之后,RH政策强度对国内就业都没有统计上的显著影响。

六、机制分析:政策为何无效?

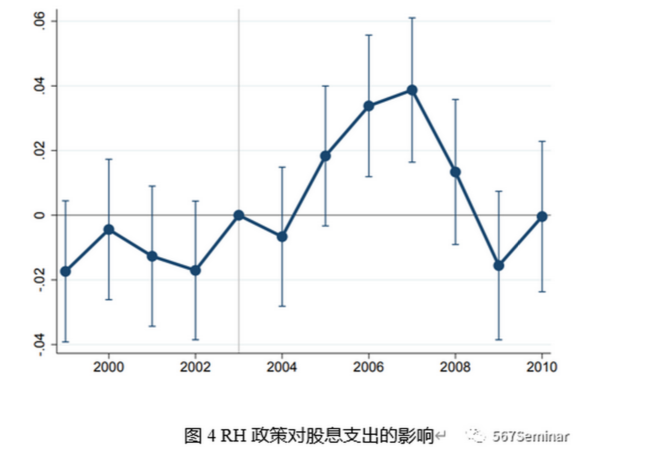

令人惊讶的是大量的美元在政策实施的窗口期汇回美国,却并没有刺激劳动力市场的发展。背后的机制可能是汇回国内的理论没有像减税和就业法案预期那样投资于国内生产能力,而是大部分利润汇回都支付给了股东。为了验证这种可能性,本文对股息支出进行分析。结果表明,在政策实施前,股息支出并没有表现出差异,政策实施的窗口期内,企业的股息支出大大增加,进一步分析发现,在2004-2008年期间,汇回利润每增加一美元,公司的支出就会增加78美分,这一发现可以在很大程度上解释相对政策强度对国内劳动力市场的零效应。

七、结论

本文分析两项跨国税收政策对国内劳动力市场的影响。发现,1994年出台的打勾规则提高了美国跨国公司将收入转移出高税收外国管辖区的能力,大幅减少了国内就业和收入,由于这项规定,美国就业和劳动收入每年分别下降170万美元和660亿美元。而2004年出台的海外报税优惠(RH)对国内劳动力市场没有明显影响,该假期降低了汇回利润的税率,并为跨国公司带来了3000亿美元的现金流。

推荐理由:

了解国际税收规则的经济效应对于建立合理有效的全球税收体系是至关重要的,本文利用美国历史上两个国际税收规则论证了其对国内劳动力市场的影响。不同于以往人们对于税收规则的认识,降低企业全球税率以及降低企业利润汇回成本的政策并不会给国内劳动力市场带来积极效应。本文在很好地识别出政策的效应后,得出了重要政策启示。该文为本文分析国际税收规则的经济影响提供了一个很好的范本。